导语:储能大电芯“雷声大,雨点小”,280Ah仍是主流,300+Ah刚刚站稳脚跟。

全球能源转型的大背景下,近年来新型储能超预期发展,尤其在中国市场显示出强劲增长势头,初步实现规模化。2024年,“新型储能”首次出现在政府工作报告内,产业发展也将迎来历史性时刻,累计装机将大概率超越抽水蓄能,成为规模最大的蓄能形式。

漂亮的新型储能装机背后,是“卷”到极致的制造端,成本占比最高的电芯环节尤甚。在极致降本和应用场景的双重驱动下,作为储能系统的核心,储能电芯的技术风尚向“大”看齐,300+Ah、500+Ah、600+Ah、700+Ah、1000+Ah等大电芯规格层出不穷。

理想丰满,但现实残酷。目前终端市场仍以280Ah电芯为绝对主流,储能大电芯交付呈现出“雷声大,雨点小”的特点。可以预见的是,300+Ah电芯将在2024年迎来大规模交付,市场渗透率将显著提高,最有望取代280Ah成为下一代主流电芯。

对于市场发展来说,降低成本是打开规模的必要条件,也是倒逼企业技术创新、优化工艺的核心动力。与此同时,储能行业低价竞争的负面影响也已显现,电站/电池质量良莠不齐成为制约储能电站调用的重要原因。

因此,在确保安全的前提下,实现300+Ah电芯低成本、高质量交付将是储能电芯企业这一轮竞争的制胜点。

小标1:新型储能迈向规模化

作为中国构建新型电力系统、建设新型能源体系的重要支撑,储能产业进入快速发展期,新型储能实现初步规模化发展。新型储能是指除抽水蓄能外,以输出电力为主要形式,并对外提供服务的储能技术,具有建设周期短、布局灵活、响应速度快等优势。目前新型储能以锂离子电池储能为主要技术路线,占比九成以上。

国家能源局数据显示,截至2023年年底,全国新型储能项目累计装机31.39GW/66.87GWh,提前两年完成“十四五”规划的新型储能装机目标。其中,2023年新增装机22.6GW/48.7GWh,同比增长超过260%。从投资规模来看,“十四五”以来,新增新型储能装机直接推动经济投资超1000亿元,带动产业链上下游进一步拓展,成为中国经济发展“新动能”。

展望2024年,国内新型储能新增装机突破30GW、实现两位数增速的可能性很大。中关村储能技术联盟(下称CNESA)《储能产业研究白皮书2024》预计,2024年国内新型储能新增装机约30-41GW,2024-2030年平均新增储能装机规模约26.6GW-40GW,2030年国内新型储能累计装机规模将达约221GW-314GW。储能领跑者联盟(下称EESA)《2024中国新型储能行业发展白皮书-机遇与挑战》预计,2024年国内源网侧储能装机约可达到35GW/84GWh;工商业储能装机将达4.8GW,合计共35.8GW。

未来伴随着新能源快速增长,新型储能发展前景巨大。截至 2023 年底,已投运电化学储能装机相当于全国电源总装机的0.86%,相当于新能源总装机的 2.24%。其中,2023年新增投运电化学储能装机相当于全国电源新增装机的 4.91%,相当于新能源新增装机的6.08%。中国工程院院士舒印彪近期公开表示,我国正在加快构建新型电力系统。在这个过程中,电力系统保持实时连续可靠供电的技术要求不会改变。因此,新型电力系统离不开新型储能的强有力支撑。

储能赛道确定,市场预期良好,产能狂飙随之而来。工信部数据显示,2023年全国储能型锂电池产量185GWh。同期,全球电力储能年总装机量约为100-120GWh,而新增锂离子电芯产能(含规划、开工和达产)超1TWh,产能平均利用率50%左右。

目前以电芯为主的储能企业仍处于主动去库存的阶段,头部电芯企业大规模出清,二三线电芯企业苦苦挣扎已成为近一年来的常态。EESA认为,储能产品,特别是电芯的价格或将在2024年Q2触底,Q3缓慢反弹。头部企业订单的回暖将成为被动去库存转向复苏期的标志性信号。

储能产业链供需严重失衡,产品库存升高,价格飞速下降,行业开卷,成本占比最高的电芯环节尤甚。2024年,储能电池企业要如何熬过产能出清的周期?确保安全的前提下实现极致降本是唯一答案。

小标2:大电芯“雷声大,雨点小”

极致降本是新能源行业的必答题,也是打开市场规模的必要条件。如果说这道题有标准答案的话,那一定是做“大”产品降本增效,无论是风机叶片、光伏硅片,还是储能电芯,都曾经或者正在经历这个过程。

作为组成储能系统的基本单元,储能电芯成本约占系统成本的六成左右,大电芯是近年来行业最为热议的技术话题。目前储能行业关于“大电芯”的定义主要指的是容量在280Ah以上的电芯。尽管2023年储能电芯、系统价格腰斩,但考虑到供需端的庞大差额,市场依旧对储能电芯的降价抱有期待。上海有色网数据显示,4月8日-4月12日,方形磷酸铁锂电池(储能型,280Ah)平均价格已跌至0.38元/Wh,标志着电芯价格正式进入3毛时代。

储能电芯的成本主要由材料成本、非生产性物料成本两部分构成,占比约为9:1。目前,做大电芯容量和优化制造工艺已成为行业技术降本的共识。其中,做大储能电芯容量,可提升体积能量密度,节约占地、零部件和制造成本,降本增效优势突出。

据EESA测算,20尺5MWh储能系统约需5000颗314Ah电芯;20尺3.44MWh储能系统约需4000颗280Ah电芯。以100M/200MWh电站容量计算,相较于280Ah电芯,314Ah装配的5MWh+集装箱式储能系统可减少32%产品使用数量、15%电芯使用数量,减少3.5%使用成本,节约300万元(280Ah电芯360元/颗,314Ah电芯400+元/颗)。

除了降本需求,单个储能项目正从MWh时代进入GWh时代,意味着应用场景端也对储能系统、电池提出了更高的容量要求。中电联《2023年度电化学储能电站安全信息统计数据》显示,2023年,电化学储能电站项目逐步呈现集中式、大型化的趋势,单体规模显著提高。截至2023年底,已投运大型电站(≥100MW)装机占比为51%,同比提高约9个百分点。

在极致降本和应用场景的双重驱动下,储能电芯向“大”看齐。4月11日,国内规模最大的储能展会——第十二届储能国际峰会暨展览会于北京举行。展会期间,搭载300+Ah电芯的5MWh+系统成为top10储能集成企业的主推产品,比如:阳光电源314Ah+5MWh的PowerTitan2.0、中车株洲所314Ah+5MWh的5.X液冷储能系统、海博思创314Ah+5.016MWh的HYPERBLOCKIII、远景储能350Ah电芯+5.6MWhEnPower智慧储能系统等等。此外,6MWh+系统也为一大亮点,宁德时代发布的6.25MWh天恒储能系统最具有代表性,匹配其587Ah电芯。

以上现象反映了当前储能大电芯潮流分化出了两大阵营:一类为300+Ah阵营,坚持与280Ah同样的71173尺寸,在材料、结构、工艺等方面优化性能;另一类为布局未来市场,展开500Ah+、600Ah+、1000Ah+、刀片电池等技术储备。两条路线反映了不同企业的战略思考,并没有高下之分,只是现阶段看来,下游对于搭载300+Ah电芯的5MWh+集装箱的需求已逐渐落地。

(数据来源:储能领跑者联盟(EESA))

储能大电芯势在必行,但也要清醒地看到,目前大电芯的交付是“雷声大,雨点小”,市场实际需求仍以280Ah为主流。EESA的2023年度数据统计显示,现阶段大电芯的应用仍处于商业化落地阶段。以2023年度(录得)数据来看,中国企业大电芯(280Ah以上)出货量约7.1GWh,占比仅4%,主要应用在工商业及源网侧储能场景。

相较于其他容量规格的大电芯,300+Ah量产速度最快,2024年这类电芯的市场渗透率将逐步提高,是最有望取代280Ah成为下一代主流的电芯。300+Ah电芯匹配的5MWh+则有望成为大型储能电站的首选技术路线。

小标3:高质量交付是关键

对于储能电芯企业而言,300+Ah电芯交付将成为今年的重中之重,实现300+Ah电芯低成本、高质量交付则是这一轮竞争的制胜点。

300Ah+电芯的需求已经确定,与此同时恶性低价竞争的后果开始显现。一直以来,产品质量低下是导致当下储能利用率低下的重要原因之一。中电联《2023年度电化学储能电站安全信息统计数据》显示,2023年,电化学储能在新能源配储、独立能这两个场景下等效充放电次数分别为104、172次,平均利用率指数分别为17%、38%,当前储能利用率较低。

(数据来源:中电联)

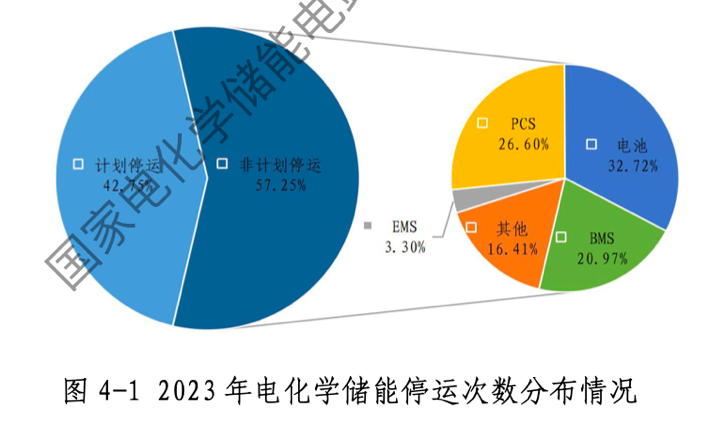

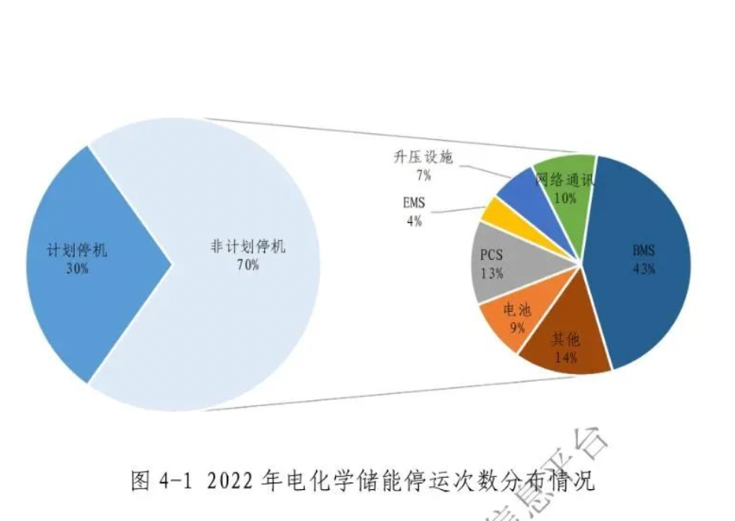

尤其值得注意的是,电池已替代BMS成为导致电站非计划停运的主要原因。2023年,电化学储能电站可用系数0.97(同比下降0.01),全年非计划停运1030次,单次平均非计划停运时长29.12h(同比减少5.81h),单位能量非计划停运次数为26.73次/100MWh(同比增长2.28次)。其中,电池异常导致非计划停运的次数占比为33%,其次为储能变流器(PCS)27%,电池管理系统(BMS)21%。

对于价格竞争,业内不乏对前景悲观者。短期来看,产品毛利率过低,企业缺乏后续资源与经费继续投入研发,导致劣币驱逐良币,同时带来巨大安全隐忧。但长期来看,价格下降是必然趋势,将倒逼企业充分挖掘提效降本空间,以此打开更大的市场。

前有风电、光伏行业的发展历程参照,内卷和过剩是行业运行的规律,是推向行业走向高质量发展的必要条件。过剩是市场经济的常态,其本质是结构性过剩,过剩的永远是低端产能。

现阶段来看,能批量交付的高质量300+Ah电芯毫无疑问是优质产能。2020年,宁德时代将280Ah电芯引入电力储能市场,与之配套的71173尺寸成为行业主流至今。2021年,远景动力推出305Ah储能专用电芯并量产,为业内最早推出、最早量产300+Ah电芯的企业。2023年,20余家电芯企业相继发布300Ah+系列电芯,行业正式迈入300Ah+时代。

据高工储能不完全统计,在2023年率先实现量产的300Ah+储能电池包括宁德时代314Ah、瑞浦兰钧320Ah、海辰300Ah、远景动力315Ah、鹏辉能源314Ah、欣旺达314Ah、兰钧314Ah、中创新航314Ah、远东305Ah、国轩300Ah等等。

2024年将成为300+Ah电芯量产落地的关键之年,但目前各家电芯企业300+Ah交付的比例并不透明,目前只有远景动力一家披露了具体数据。截至2024年3月底,远景动力300+Ah储能大电芯已累计交付15GWh。